Pensioensparen is een pensioenspaarregeling die door de Belgische overheid wordt aangeboden. Je kunt er geld voor je pensioen mee wegzetten, naast het staatspensioen. Het komt met een aanzienlijke belastingvermindering, waardoor het een aantrekkelijke optie is voor wie voor zijn pensioen spaart.

Curvo heeft dit begrip uitgebreid behandeld in hun gids voor Belgisch pensioensparen. Maar hoe verhoudt dit zich tot het sparen voor je pensioen via passief beleggen, door te beleggen in ETF’s en indexfondsen? Welke methode leidt tot een hoger resultaat?

Hoe werkt pensioensparen?

Zoals we in de inleiding zeiden, is pensioensparen een manier om extra geld opzij te leggen voor je pensioen, bovenop het staatspensioen dat elke Belgische werknemer op de pensioengerechtigde leeftijd begint te ontvangen. Het is vrijwillig, dus je kunt ervoor kiezen bij te dragen aan een pensioenspaarrekening als je dat wilt. Bovendien gebeurt het op individuele basis en niet via je werkgever.

Hoe bepaal je hoeveel je opzij moet zetten voor je pensioensparen? Elk jaar stelt de Belgische staat een maximumbedrag vast dat je voor dat jaar kunt bijdragen aan je pensioenspaarrekening. Dit bedrag is voor 2023 vastgesteld op 1.270 euro en groeit elk jaar een beetje. Om te beginnen met bijdragen ga je gewoon naar je bank en zeg je dat je een pensioenspaarrekening wilt openen.

Deze rekening is ofwel:

- een verzekering. Je verdient elk jaar een vaste rente. Het rendement zal laag maar voorspelbaar zijn.

- een fonds. De bank belegt je bijdragen in aandelen en obligaties via speciale fondsen. Vergeleken met de verzekering kun je een potentieel hoger rendement behalen. Maar het rendement is risicovoller vanwege de onvoorspelbare markten.

Het mooie van pensioensparen is dat het een belastingvoordeel biedt van 25% van je bijdrage. Bijvoorbeeld, als je dit jaar het maximumbedrag van € 1.270 bijdroeg, krijg je via je belastingaangifte € 317,50 terug. In wezen betekent dit dat je slechts €952,50 uit eigen zak bijdroeg en dat de staat de rest subsidieert. Als je in de loop van het jaar minder dan € 990 bijdroeg, bedraagt het belastingvoordeel 30%, dus is het nog hoger in verhouding tot je bijdrage. Gratis geld, daar houden we van!

Maar er is een draai aan de zaak. Zodra je de grens van € 990 overschrijdt en zelfs als je niet de totale € 1270 inlegt, krijg je namelijk toch de 25% korting op het totale bedrag, wat betekent dat je je bijdrage zorgvuldig moet overwegen. Hier is een voorbeeld: als je € 1100 per jaar bijdraagt, krijg je een belastingvermindering van 25%, oftewel € 275. Dit is minder dan de € 297 belastingvermindering als je maar € 990 had ingelegd. Dus als je besluit meer dan € 990 bij te dragen en je belastingaftrek wilt maximaliseren, zorg er dan voor dat het bedrag hoger is dan € 1.188.

Welke zal een hoger pensioen opleveren: passief beleggen of pensioensparen? Laten we het eens uitzoeken!

De simulatie

Laten we onze bevindingen in een reëel geval plaatsen. We beginnen met Nathan als voorbeeld te nemen. Sinds hij op 23-jarige leeftijd begon te werken, draagt hij elk jaar € 1.270 bij voor zijn pensioen. Hij zal dit doen tot hij 67 jaar is, de officiële pensioenleeftijd.

Laten we eens naar drie scenario’s kijken:

- Zijn bijdragen gaan naar een pensioenspaarverzekering. Voor de simulatie hebben we gekozen voor het Belfius Life Plan. Deze rekening wordt aangeboden door Belfius, een grote Belgische bank (we hebben geen enkele band met Belfius). Het levert een jaarlijkse rente op van 2,00% vanaf 2023.

- Zijn bijdragen gaan naar een pensioenspaarfonds, namelijk het Belfius Pensioenfonds High Equities fonds. Met behulp van historische gegevens hebben we berekend dat dit fonds tussen 1990 en 2023 een jaarlijks rendement van 5,74% heeft behaald. We zullen dit rendement gebruiken voor de simulatie.

- Zijn bijdragen gaan naar IWDA, een ETF die de MSCI World index volgt (passief beleggen). Om rekening te houden met het belastingvoordeel dat pensioensparen biedt, draagt Nathan in dit scenario elk jaar slechts €952,50 bij. Tussen 1990 en 2023 leverde IWDA een jaarlijks rendement op van 7,81%.

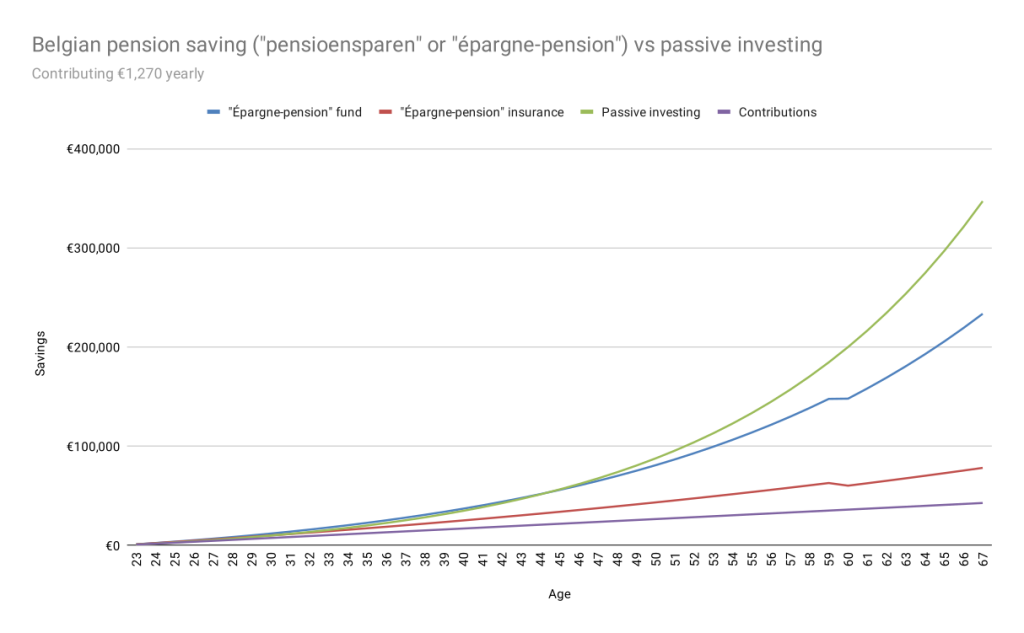

Hoe evolueerden Nathan’s besparingen in de drie scenario’s? Bekijk de grafiek hieronder.

De eerste vaststelling is dat alle drie de scenario’s resulteren in een groter pensioen dan de som van Nathan’s jaarlijkse bijdragen als hij ze op een spaarrekening had gehouden (paarse lijn). Zowel pensioensparen als passief beleggen zijn dus een betere optie dan een spaarrekening.

Ten tweede blijkt dat passief beleggen het op de lange termijn wint van pensioensparen. Tot de leeftijd van 35 jaar compenseert het belastingvoordeel van 25% het lagere rendement van het pensioenspaarfonds vergeleken met dat van passief beleggen via IWDA, zodat het rendement tussen de twee ruwweg vergelijkbaar is. Na de leeftijd van 36 is het belastingvoordeel echter niet voldoende om het veel hogere rendement dat met passief beleggen wordt behaald te compenseren.

Op 67-jarige leeftijd kan Nathan met:

- pensioenspaarverzekering: € 78.000

- pensioenspaarfonds: €233.000

- passief beleggen: €347.000

Dat zijn aanzienlijke verschillen!

Een van de redenen waarom het pensioenfonds minder goed presteert dan de MSCI World index is de regelgeving. De Belgische staat legt regels op zodat pensioenfondsen geen volledige vrijheid hebben in hun beleggingsstrategie. Zo moet bijvoorbeeld 80% van de gehele portefeuille worden belegd in bedrijven en obligaties uit de Europese Unie. Dergelijke regels beperken de mogelijkheid tot diversificatie en stellen daarom een limiet aan het jaarlijkse rendement dat deze fondsen kunnen behalen.

Een tweede reden zijn de kosten. Pensioenspaarfondsen, die actief beheerd worden, zijn een stuk duurder dan ETF’s op basis van indexen zoals IWDA. Terwijl IWDA 0,20% per jaar kost en geen instapkosten, kost het pensioenspaarfonds 1,05% per jaar met instapkosten van 3%.

Tenslotte zie je een plotselinge daling op leeftijd 60 in de evolutie van de grafieken voor pensioensparen. Dit komt door een belasting van 8% die je bij het bereiken van de 60-jarige leeftijd moet betalen om de overheid gedeeltelijk te compenseren voor de jaarlijkse belastingvoordelen (niets komt gratis 😏). In het geval van het pensioenspaarfonds wordt dit vreemd genoeg berekend over een fictief jaarlijks rendement van 4,75% in plaats van over het werkelijke rendement van het fonds. Dit resulteerde in een verlies van € 9.478 op 60-jarige leeftijd (in plaats van een verlies van € 6.903 als de belasting over het werkelijke rendement berekend was).

Andere nadelen van pensioensparen

Het kleinere pensioen is niet het enige dat pensioensparen minder wenselijk maakt. Er zijn ook andere beperkingen om rekening mee te houden:

- Je spaargeld zit vast tot je 60ste. Je kunt het geld op vroegere leeftijd opnemen, maar dan krijg je een zware belastingboete van 33%. Daarom is deze optie niet aan te bevelen. Bij passief beleggen ben je vrij om op elk moment gelden op te nemen, ongeacht de reden. Misschien koop je een huis, of krijg je te maken met een gezondheidscrisis.

- Pensioenspaarverzekeringen en -fondsen hebben een instapvergoeding. Zo heeft het Belfius Pensioenfonds Hoge Aandelen een instaptarief van 3%. Dit betekent dat je de bank € 38,10 moet betalen telkens als je een bijdrage van € 1.270 doet. Daarentegen zijn er geen instapkosten bij passief beleggen.

- “Épargne-pensioen” fondsen zijn duur. Ze worden actief beheerd, wat betekent dat er hogere lopende kosten zijn. Het Belfius Pensioenfonds High Equities fonds heeft lopende kosten van 1,35%. Passieve beleggingsproducten zoals indexfondsen en ETF’s zijn aanzienlijk goedkoper.

- Je kunt niet meer sparen dan het door de staat opgelegde maximum. Als je elk jaar meer dan € 1.270 wilt sparen, moet je een manier bedenken om het overtollige bedrag via een andere weg te beleggen.

Conclusie

Nathan’s simulatie toonde aan dat passief beleggen een hoger pensioen oplevert dan dat van het door de Belgische staat aangeboden pensioensparen. Bovendien is het flexibel. Je bent niet gebonden aan de door de Belgische overheid vastgestelde jaarlijkse limiet en je kunt je geld op elk moment opnemen.

Wat we in dit artikel ontdekt hebben overtuigde Curvo mede-oprichter Yoran om de manier waarop hij voor zijn pensioen spaart te heroverwegen. Zijn bank had hem eerder een pensioenspaarverzekering verkocht. Hij heeft die sindsdien opgezegd en via Curvo een passieve beleggingsportefeuille opgezet. Daarin doet hij al zijn huidige bijdragen.

Bronnen

Passief beleggen (IWDA)

Het gemiddelde jaarlijkse rendement van IWDA (ISIN code IE00B4L5Y983) is berekend met Backtest.

Pensioenspaarfonds

We hebben de simulaties uitgevoerd met het Belfius Pensioenfonds High Equities fonds (ISIN code BE0159537696), wat hun meest offensieve fonds is en daarom op de lange termijn het hoogste potentiële rendement zal opleveren. Het gemiddelde jaarlijkse rendement werd berekend met behulp van de gegevens van De Tijd.

Pensioenspaarverzekering

We hebben de simulaties uitgevoerd met het Belfius Life Plan, dat een vaste rente heeft van 2,00% vanaf 2023.

Spreadsheet

We bouwden een Google Sheets spreadsheet (in het Engels) om de simulaties uit te voeren. Het houdt rekening met de entreegelden, doorlopende kosten en belastingen die voor elk scenario van belang zijn.